dy业务24小时下单平台,安全稳定,你选对了吗?

一、引言:dy业务24小时下单平台的崛起

随着互联网的飞速发展,电商行业迎来了前所未有的机遇。作为电商巨头之一,dy业务凭借其强大的市场影响力和用户粘性,逐渐成为了消费者购物的首选平台。为了满足用户对购物体验的不断追求,dy业务推出了24小时下单平台,为广大用户提供全天候的购物服务。

二、安全稳定:dy业务24小时下单平台的核心优势

1. 安全保障

在dy业务24小时下单平台上,用户可以放心购物。平台采用了严格的安全措施,如实名认证、支付加密等,确保用户的信息安全。同时,平台与各大银行合作,为用户提供安全可靠的支付通道,让用户购物无忧。

2. 稳定运行

dy业务24小时下单平台依托于强大的技术支持,保证了平台的稳定运行。平台采用高性能服务器,确保在高峰期也能保持流畅的用户体验。此外,平台不断优化系统,提高数据处理能力,为用户提供更加稳定的服务。

3. 优质服务

dy业务24小时下单平台拥有一支专业的客服团队,全天候为用户提供咨询服务。无论是购物过程中遇到的问题,还是售后问题,用户都可以及时得到解决。这种优质的服务,让用户对dy业务24小时下单平台更加信任。

三、展望未来:dy业务24小时下单平台的发展前景

随着我国电商市场的不断发展,消费者对购物体验的要求越来越高。dy业务24小时下单平台凭借其安全稳定的特点,在激烈的市场竞争中脱颖而出。未来,dy业务24小时下单平台将继续加大投入,提升用户体验,为用户提供更加便捷、高效的购物服务。

1. 拓展品类

dy业务24小时下单平台将继续丰富商品品类,满足消费者多样化的购物需求。通过与各大品牌合作,引进更多优质商品,让用户在dy业务24小时下单平台上购得心仪的商品。

2. 优化物流

dy业务24小时下单平台将进一步完善物流体系,提高配送速度,缩短用户收货时间。通过优化物流路线,降低物流成本,为用户提供更加实惠的购物体验。

3. 创新技术

dy业务24小时下单平台将持续关注新技术的发展,将人工智能、大数据等技术应用于平台运营,为用户提供更加智能化的购物体验。

总之,dy业务24小时下单平台以其安全稳定的特点,为广大用户带来了全新的购物体验。在未来的发展中,dy业务24小时下单平台将继续努力,为用户创造更加美好的生活。

近日,央行发布1月金融统计数据报告。数据显示,1月住户存款增加2.13万亿元,非金融企业存款增加2.61万亿元,非银行业金融机构存款增加1.45万亿元。

相对2025年同期来看,非银机构存款同比多增2.56万亿元,而住户存款同比少增3.39万亿元。综合券商分析师观点,这背后除受春节错月影响外,也反映了居民存款搬家正在加速。

再结合央行2月10日发布《2025年第四季度中国货币政策执行报告》(下称《报告》)来看,业内有分析认为,居民财富呈现出从传统存款向资管产品迁移的大趋势。

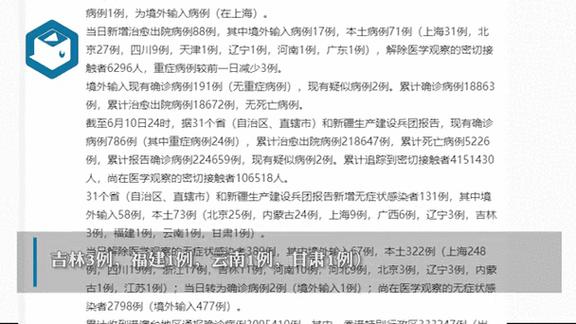

居民存款搬家加速

根据央行发布的数据,1月末,广义货币(M2)余额347.19万亿元,同比增长9%。狭义货币(M1)余额117.97万亿元,同比增长4.9%。结构方面,1月份人民币存款增加8.09万亿元。其中,住户存款增加2.13万亿元,非金融企业存款增加2.61万亿元,财政性存款增加1.55万亿元,非银行业金融机构存款增加1.45万亿元。

相比2025年同期,呈现“非银机构存款同比多增,而居民存款同比少增”的状态。

林英奇团队分析称,1月M2同比增速升至9.0%,主要由于非银存款和对公存款多增。而非银存款同比大幅多增2.56万亿元,一方面是由于2025年同期同业存款自律定价调整影响形成低基数,另一方面可能由于居民存款向股市搬家导致。

此外,1月居民存款同比少增3.4万亿元,与非银存款形成明显的“跷跷板”。对公存款同比多增2.8万亿元,主要与春节错期因素,以及汇率改善下企业结售汇意愿加强有关。

多位券商分析师持有类似看法,并认为从1月金融数据来看,居民存款搬家加速。

“本月金融数据显示居民存款搬家提速,居民存款增速与M2增速差值时隔7年半首次转负。”证券宏观分析团队使用三个指标观测居民存款搬家,其一是居民存款增速本月快速下降;其二是居民存款增速与M2增速差值为-1.82个百分点,而一轮负值区间为2015年6月—2018年6月;其三是非银新增存款滚动12个月求和数快速上行。

居民财富从传统存款向资管产品迁移

近半年来,“天量存款到期”话题引发居民对存款再配置的广泛讨论。根据机构的测算,2026年一年期以上居民定期存款到期规模,少则30万亿元,多则70万亿元,是近5年最高水平。巨量存款到期,将会流向何处去,又有多少将流入到权益市场,是市场近期讨论重点。央行于2月10日发布《2025年第四季度中国货币政策执行报告》(下称《报告》),提供了一些解读和回应。

根据《报告》,2025年末非银行业金融机构存款余额达到34.6万亿元,同比增长22.8%,全年增加6.41万亿元,创下自2015年以来的十年新高。非银机构存款是券商等非银行金融机构在银行处的存款,该数据增高确实反映了存款搬家的趋势。

《报告》还对存款和资管产品规模进行了分析。数据显示,2025年末,资管产品来源于住户和企业等实体部门的资金余额为56.3万亿元,同比增长9.7%,比2023年末高7.9个百分点,比同期住户和企业存款增速高2.4个百分点。上海金融与发展实验室首席专家、主任曾刚认为,这些数据清晰反映了居民财富从传统存款向资管产品迁移的大趋势。

不过,综合券商分析师观点来看,存款搬家并不意味着权益市场将迎来巨量活水。宏观分析师宋雪涛认为,到期存款对权益市场的存款搬家的主要去向是“类存款”的低风险资产,流向风险类资产的规模受市场行情影响。

张伟康团队认为,展望2026年,若居民部门投资仍相对稳健,资金或将沿着“居民存款→非银存款→理财/基金/保险→债市股市”路径流动。

证券王先爽团队认为,对股市流动性而言,社融、M1等宏观流动性指标仍有下行压力,开年资本市场情绪的维持主要依靠年初流动性季节性宽裕和存款迁徙叙事。但其预计,2026年一季度为高息存款到期压力的高点,1月是一季度到期高点,这可能意味着从存款到期到存款迁徙叙事的情绪高点也将逐渐过去。

郭磊团队则认为,对于权益市场而言,存款只是其潜在的流动性来源之一;除存款外,还应关注居民人均可支配收入扣除消费、购房等非金融资产投资的剩余;居民在保险、债券类资产(理财货基债基等)上的配置,尤其是后者腾挪转向权益市场的空间与可能性会更高。

他认为,2026年固定资产投资补短板、“反内卷”深入推进的背景下,名义增长中枢大概率回升,债券资产收益率弹性有限,权益资产存在盈利周期的支撑,居民部门可能会继续跟进调整股债资产的配置比例。

责编:战术恒

排版:刘珺宇

校对:杨立林